Mit Bremse und Quote

Foto: Gerald Oswald auf Pixabay

Foto: Gerald Oswald auf PixabayEin Blick auf Status Quo, Theorie und die kleine Geschichte der Staatsschulden. Teil 1 der OXI-Serie zur Staatsverschuldung.

Nach der weltweiten Finanz-, Immobilien- und Wirtschaftskrise von 2007-2009 sind durch die Corona-Pandemie in 2020 die Staatsschulden noch einmal absolut und relativ angestiegen.[1] Auch 2021 wird es zu weiteren Kreditaufnahmen der Staaten kommen. Deshalb ist jetzt in der Corona-Krise, wie schon 2007ff. eine neue Debatte um Staatsschulden entbrannt. Man ist sich weltweit weitgehend in Wissenschaft und Politik einig, dass es kurzfristig keine Alternative zur Staatsverschuldung gibt; will man nicht einen totalen Systemzusammenbruch riskieren. Was kommt aber danach, wenn die Krise einigermaßen überwunden ist? Hier scheiden sich die „Geister“. Die einen wollen dann „Sparen“ und, wie schon vor der Krise, weiter einen neoliberalen Austeritätskurs fahren und andere wollen die Verschuldung bei niedrigsten bis zu Negativ-Zinsen einfach weiterbetreiben und lange Tilgungszeiten für die Staatsschulden festlegen. Wiederum andere wollen die Staatskredite bei den Notenbanken monetarisieren und sie dann per Schuldenschnitt abschreiben bzw. wertberichtigen. Und eine weitere Gruppe fordert zur Kompensation der Staatsschulden eine einmalige Vermögensabgabe und zusätzlich eine kontinuierlich zu erhebende Vermögens- und Erbschaftssteuer. In den folgenden Beiträgen soll auf diese unterschiedlichen Forderungen wertend eingegangen und abschließend die Frage aufgeworfen werden, welche der Forderungen sich realiter in der herrschenden Politik nach der Krise und der Bundestagswahl im Herbst durchsetzen wird.

Durch die Corona-Krise noch mehr Staatsschulden

Das reale Bruttoinlandsprodukt (BIP) ist 2020 wegen der weltweiten Corona-Pandemie in der EU27 um -7,4 Prozent eingebrochen. In der Eurozone19 waren es sogar -7,8 Prozent. Großbritannien erlitt einen Rückgang von -10,3 Prozent. Noch stärker ging mit -12,4 Prozent die Wirtschaftsleistung in Spanien zurück. Auch Italien (-9,9 Prozent), Frankreich (-9,4 Prozent), Portugal (-9,3 Prozent) und Griechenland (-9,0 Prozent) mußten herbe Einbrüche verkraften. Da kam Deutschland mit einem Rückgang von -5,0 Prozent noch ziemlich glimpflich davon. Auch die USA verzeichneten einen ähnlich starken Einbruch um -4,6 Prozent, während nur Chinas reale Wirtschaftsleistung um 2,3 Prozent zulegte.

Um nicht noch mehr Verluste bei der preisbereinigten Wirtschaftsleistung hinnehmen zu müssen, haben alle Staaten, mehr oder weniger, auf den Briten John Maynard Keynes (1883-1946) zurückgegriffen und riesige Konjunktur- und Unterstützungsprogramme, kreditfinanziert, aufgelegt. Es kam also zu einem klassischen „deficit spending“. In Folge wuchsen wie schon nach der weltweiten Finanz-, Immobilien- und Wirtschaftskrise in kurzem Abstand noch einmal die Staatschulden. In der EU27, wo ein maximaler Schuldenstand von 60 Prozent des nominalen Bruttoinlandsprodukts erlaubt ist, legte der Schuldenstand der Staaten von 79,2 auf 93,9 Prozent zu. In der Eurozone19 von 85,9 auf 101,7 Prozent. Beim größten Schuldner Griechenland stiegen die Schulden von 180,5 auf 207,1 Prozent, gefolgt von Italien. Hier erhöhten sich die Schuldenbestände von 134,7 auf 159,6 Prozent. Nicht viel besser sieht es in Portugal, Spanien und Belgien aus. Auch der französische Staat steckt tief in Schulden. Der Schuldenanstieg kam hier auf 17,8 Prozentpunkte, von 98,1 auf 115,9 Prozent. Auch das aus der EU ausgetretene Großbritannien musste einen Zuwachs von 85,4 auf 104,4 Prozent hinnehmen, genauso wie die USA von 108,7 auf 127,9 Prozent. In Deutschland verschuldete sich 2020 der Staat (Bund, Länder, Gemeinden, Sozialversicherungen) um insgesamt 158,2 Milliarden Euro. Das entsprach, bezogen aufs BIP, einem Finanzierungssaldo von -4,8 Prozent und die Schuldenquote stieg von 59,6 auf 71,2 Prozent.

Zu dieser staatlichen Verschuldung in der Krise gibt es kurzfristig keine Alternative. Staatsschulden sind dabei nicht mit einzelwirtschaftlichen Schulden von privaten Haushalten und Unternehmen gleichzusetzen und Staatsschulden sind auch keine „Versündigung“ an zukünftigen Generationen.[2] Im Gegenteil: Kredite sorgen vor und sind unabhängig vom Krisenmodus wirtschaftlich unverzichtbar. Steigt außerdem die Wirtschaftsleistung mehr als die Schulden, so geht die entscheidende relative Verschuldung auch wieder zurück. Zu Beginn einer wirtschaftlichen Leistung steht darüber hinaus in der Regel immer ein Kredit. Wäre dieser z.B. jetzt den Impfstoffunternehmen in der Pandemie nicht gegeben worden, gäbe es keinen Impfstoff.

Schuldenbremsen sind kontraproduktiv

Wie deshalb Politiker auf die „Schnapsidee“ von Schuldenbremsen, besser Kreditbremsen, ausgerechnet auch noch für den größten gesellschaftlichen Player, den Staat, kommen können, ist unbegreiflich bzw. zeigt den hohen Nachhilfebedarf für Politik in Sachen Ökonomiewissen. Man stelle sich nur einmal vor, die Politik würde es auch den Unternehmern verbieten kreditfinanzierte Investitionen aufzunehmen; ohne die übrigens kein Unternehmen existieren könnte. Was würde dann wohl die Unternehmerschaft mit der Politik machen? PolitikerInnen legen sich aber eine Kreditbremse auf und schreiben diese sogar 2009 ins Grundgesetz. Und 2012 führen sie auf europäischer Ebene einen Fiskalpakt für die Fiskalpolitik der Eurostaaten ein. Dieser erlaubt noch eine maximale Nettoneuverschuldung von 3 Prozent pro Jahr und eine Schuldenstandsquote von 60 Prozent, jeweils bezogen auf das nominale Bruttoinlandsprodukt (BIP).

Die Werte sind von der Politik rein willkürlich gesetzt worden. Man ist hier von einem nominalen Wirtschaftswachstum von 3 Prozent ausgegangen. Bei einer dann von der EZB vorgegebenen Zinsinflationsrate von 2 Prozent würde das Wachstum real noch um 1 Prozent steigen. Der Staat könnte dann aber immerhin, ohne die Schuldenstandsquote von 60 Prozent weiter zu erhöhen, eine jährliche Kreditaufnahme von bis zu 1,8 Prozent bezogen auf das nominale Wachstum tätigen (1,8/3,0 = 0,6). Ist das nominale Wachstum größer als 3 Prozent, z.B. 4 Prozent, so sinkt die Schuldenquote bei einer gleich großen Kreditaufnahme von 1,8 Prozent auf 45 Prozent (1,8/4,0 = 0,45). Soll es dagegen bei einer Schuldenstandsquote von 60 Prozent bleiben, so könnte der Staat bei einem Wachstum von 4 Prozent seine Kreditaufnahme auf 2,4 Prozent steigern (2,4/4,0 = 0,6).

Um aber die maximal erlaubte jährliche Kreditaufnahme von 3 Prozent zu realisieren und gleichzeitig die Schuldenquote von 60 Prozent zu halten, müsste das nominale Wirtschaftswachstum allerdings bei 5 Prozent liegen (3,0/5,0 = 0,6). Bei einer unterstellten Zielinflationsrate von 2 Prozent wäre das dann mit 3 Prozent eine hohe reale Wachstumsrate, die in Deutschland nach der Wiedereinigung bis heute im Jahresdurchschnitt nicht erreicht wurde. Hier lag das reale Wachstum des Bruttoinlandsprodukts realiter bei lediglich knapp 1,4 Prozent. Trotzdem hätte dies für Deutschland, bei einer gegebenen durchschnittlichen Inflationsrate im gleichen Zeitraum von 1,7 Prozent und einem damit nominalen Wachstum von 3,1 Prozent eine jährliche Kreditaufnahme von 1,86 Prozent ermöglicht (1,86/3,1 = 0,6). Und diese wurde mit durchschnittlich 1,8 Prozent von 1991 bis 2019 auch fast exakt erreicht; wohl aber mehr zufällig als geplant.

Betrachtet man dagegen die Jahre 2007 und von 2014 bis 2019, so erzielte der deutsche Staat (Bund, Länder, Gemeinden und die Sozialversicherung) Finanzierungsüberschüsse, wobei in den Jahren 2012 und 2013 ein ausgeglichener Haushalt realisiert wurde. Im Jahresdurchschnitt kam es zu einem Plus von 0,8 Prozent, was absolut von 2011 bis 2019 einem Finanzierungsüberschuss von 235,2 Mrd. Euro entsprach. Dadurch baute Deutschland die Schuldenstandsquote, die sich wegen der weltweiten Finanz-, Immobilien- und Wirtschaftskrise bis 2010 auf 82,4 Prozent erhöht hatte, wieder auf 59,6 Prozent in 2019 ab. So konnte Bundesfinanzminister Olaf Scholz (SPD) im Jahr 2020 verkünden, der Staat hätte „gespart“, was in der Corona-Krise ausgesprochen helfen würde. Dass Deutschland damit aber immer mehr „kaputtgespart“ wurde, vergisst er natürlich zu sagen. Mehr Populismus geht nicht! Bei einer Beibehaltung der für Deutschland völlig unproblematischen Schuldenstandsquote von 82,4 Prozent im Jahr 2010 und einem realisierten nominalen Wachstum von 2,1 Prozent hätte sich Deutschland mindestens mit 1,73 Prozent jährlich neuverschulden können (1,73/2,1 = 0,824). Mindestens deshalb, weil, wäre es zu dieser Neuverschuldung gekommen, es zu zusätzlichen multiplikativen Effekten auf die nominale Wachstumsrate von 2,1 Prozent gekommen wäre. Bei nur 2,5 Prozent Wachstum hätte die Neuverschuldung noch auf 2,06 Prozent zulegen können (2,06/2,5 = 0,824). Geht man hier aber selbst nur von den 1,73 Prozent Neuverschuldung aus, so wären in den Jahren 2007 und 2012 bis 2019 insgesamt 469,9 Mrd. Euro zusätzlich an Staatsausgaben und Transferleistungen möglich gewesen. Dieses dringend benötigte Geld hätte dann der staatlichen Infrastruktur, Bildung und einer sozial-ökologischen Vorsorge sowie zur Bekämpfung der bestehenden Arbeitslosigkeit gutgetan.

Legt man im Vergleich zum Europäischen Fiskalpakt die 2009 ins Grundgesetz verankerte wesentlich schärfere deutsche Schuldenbremse zugrunde (Art. 109 GG), so wird dem Bund nur noch eine jährliche Kreditaufnahme von bis zu 0,35 Prozent des nominalen BIP gestattet und den Bundesländern (inkl. ihrer jeweiligen Gemeinden) ab 2020 sogar verboten, überhaupt noch Schulden zu machen. Die 0,35 Prozent beziehen sich dabei auf ein strukturelles Defizit, d.h. eines, das in einer wirtschaftlichen „Normallage“ auftritt, und weder konjunkturell noch durch eine außergewöhnliche Notlage (wie etwa Naturkatastrophen) bedingt ist. Im Gegensatz zur konjunkturellen und notlagenbedingten Verschuldung muss das Defizit des Bundes über einen Konjunkturzyklus hinweg nicht wieder abgebaut werden, und es bedarf auch keiner besonderen politischen Rechtfertigung. Bei einer, wie im Europäischen Fiskalpakt, auch hier maximal zugestandenen Schuldenstandsquote von 60 Prozent, würde eine jährliche Kreditaufnahme beim Bund von 0,35 Prozent nur noch eine nominale durchschnittliche jährliche Wachstumsrate von 0,58 Prozent verlangen (0,35/0,58 = 0,6).

Die niedrige Neuverschuldung ist dabei in Deutschland bewusst gewählt, um so bei höheren nominalen Wachstumsraten den Verschuldungsbestand abbauen zu können. Seit der Wiedervereinigung lag die Wachstumsrate in Deutschland bei 3,1 Prozent und demnach hätte die jährliche Nettoneuverschuldung, wie oben gezeigt, auch bei 1,86 Prozent liegen können, und nicht nur, wie nach deutscher Schuldenbremse gefordert, bei 0,35 Prozent. Was tut sich demnach der deutsche Staat und die Gesellschaft mit der im Grundgesetz verankerten kontraproduktiven Kreditbremse an? Und was sich die herrschende Politik dabei gedacht hat, den Bundesländern jegliche Kreditaufnahme ab 2020 zu verbieten, ist selbst ohne ökonomisches Wissen, schon mit nur gesundem Menschenverstand nicht nachzuvollziehen. Man hat damit den Ländern und ihren Gemeinden quasi verboten mit entsprechenden Investitionen die Zukunft zu gestalten. Für Bundesländer mit einem heutigen Schuldenstand von über 60 Prozent des Bruttoinlandsprodukts bedeutet dies sogar, dass sie nicht nur einen strukturellen Haushaltssaldo von null vorlegen müssen, sondern zum Schuldenabbau zukünftig Haushaltsüberschüsse auszuweisen haben.

Schulden gleich Vermögen

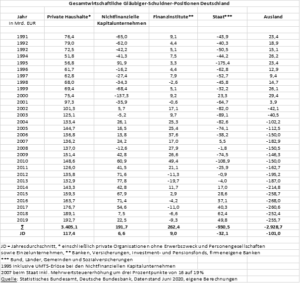

Sämtliche Schulden (staatliche und private) entsprechen gesamtwirtschaftlich der Summe allen Vermögens, der Saldo ist immer null. Schaut man sich hier die Finanzierungsrechnung für Deutschland von 1991- 2019 an, so wird deutlich, dass es drei Gläubigersektoren gibt: die Privaten Haushalte, Nichtfinanzielle Kapitalunternehmen und die Finanzinstitute. Sie alle erzielten Finanzierungsüberschüsse, erhöhten also ihre Vermögensbestände. Die Privaten Haushalte um 3.405,1 Mrd. Euro, die Nichtfinanziellen Kapitalunternehmen um 191,7 Mrd. Euro und die Finanzinstitute um 262,4 Mrd. Euro. Den drei Gläubigersektoren standen zwei Schuldnersektoren gegenüber. Der Staat (Bund, Länder, Gemeinden und Sozialversicherungshaushalte) und das Ausland. Der Staat verschuldete sich mit 930,5 Mrd. Euro und das Ausland mit 2.928,7 Mrd. Euro. Der mit Abstand größte Schuldnersektor ist also das Ausland (vgl. die folgende Tab.).

Nach der Wiedervereinigung benötigte Deutschland Kapitalimporte aus dem Ausland. Die gesamtwirtschaftliche Ersparnis reichte nicht aus, um die notwendigen Nettoinvestitionen (Bruttoinvestitionen minus Abschreibungen) im Zuge der Wiedervereinigung zu finanzieren. Die Leistungsbilanz war negativ. Von 1991-2001 lag die Ersparnis kumuliert bei 1.289,9 Mrd. Euro und die Nettoinvestitionen bei 1.511,8 Mrd. Euro. Demnach finanzierte das Ausland die deutschen Investitionen mit 221,9 Mrd. Euro. Ab 2002 wurden dann, von der EU immer mehr kritisierte, hohe deutsche Leistungsbilanzüberschüsse erzielt – und es kam in Folge zu Kapitalexporten ins Ausland.[3] Das heißt, das Ausland musste sich jetzt immer mehr in Deutschland verschulden. Die empirischen Befunde zeigen dabei von 2002-2019 die folgenden Werte: Ersparnis 4.429,7 Mrd. Euro, Nettoinvestitionen 1.355,1 Mrd. Euro und Kapitalexporte 3.074,6 Mrd. Euro. Wir leben seitdem unter unseren wirtschaftlichen Verhältnissen, weil wir weniger konsumieren und investieren als produzieren. Insgesamt fallen dabei insbesondere die inländischen Investitionen (private und staatliche) viel zu gering aus. Das Überschussgeld fließt ins Ausland und gerät so immer tiefer in eine Verschuldung und damit in Abhängigkeit von Deutschland. Gleichzeitig „exportieren“ wir mit unseren Exportüberschüssen Arbeitslosigkeit und schaffen es im Inland trotzdem nicht Vollbeschäftigung zu erreichen. Mehr pervertierte Wirtschaft geht nicht!

Staatsschulden gleich öffentliche Armut

Wenn auch Staatsschulden grundsätzlich kein Problem darstellen, so soll hier aber nicht verschwiegen werden, dass eine Kreditaufnahme durch den Staat in der Wirtschaftswissenschaft immer schon ein umstrittenes Thema war. Neben Befürwortern gab und gibt es bis heute auch Kritiker. Ein bedeutender Befürworter war der Finanzwissenschaftler Lorenz von Stein (1815-1890), der mahnte, dass „ein Staat ohne Staatsschuld“ entweder „zu wenig für seine Zukunft“ tue oder „zu viel von seiner Gegenwart“ fordere.[4] Die klassischen Ökonomen von Adam Smith (1723-1790) über David Ricardo (1772-1823) bis Karl Marx (1818-1883) standen der Staatsverschuldung dagegen äußerst kritisch gegenüber. Marx schrieb geradezu spöttisch: „Das System des öffentlichen Kredits, d. h. der Staatsschulden, dessen Ursprünge wir in Genua und Venedig schon im Mittelalter entdecken, nahm Besitz von ganz Europa während der Manufakturperiode. Das Kolonialsystem mit seinem Seehandel und seinen Handelskriegen diente ihm als Treibhaus. So setzte es sich zuerst in Holland fest. Die Staatsschuld, d.h. die Veräußerung des Staats – ob despotisch, konstitutionell oder republikanisch – drückt der kapitalistischen Ära ihren Stempel auf. Der einzige Teil des sogenannten Nationalreichtums, der wirklich in den Gesamtbesitz der modernen Länder eingeht, ist – ihre Staatsschuld. Daher ganz konsequent die moderne Doktrin, daß ein Volk umso reicher wird, je tiefer es sich verschuldet. Der öffentliche Kredit wird zum Credo des Kapitals.“[5]

Dem widersprach vehement der Kapitalismusretter Keynes mit seiner 1936 erschienenen „General Theory“. Ohne eine Staatsintervention mit einer entsprechenden Staatsverschuldung sei das private Kapital auf Grund der „einzelwirtschaftlichen Rationalitätsfalle“ unfähig die Krise zu beheben. Um deshalb den Kapitalismus systemisch fürs Kapital zu erhalten und die Ordnung vor sich selbst zu retten, forderte Keynes in der Krise eine antizyklisch, multiplikativ wirkende Staatsverschuldung. Dies lehnt dagegen heute, völlig widersprüchlich – die kapitalzentrierte und dominante neoklassische/neoliberale Ökonomik unisono ab. Sie setzt in der Krise vielmehr auf die „Selbstheilungskräfte des Marktes“, die eben keine Staatsintervention und damit auch keine Staatsverschuldung nötig hätten. Krisen lösten sich über den Markt-Preis-Mechanismus von selbst auf. Der Staat störe hier nur. Dabei ist Staatsverschuldung in erster Linie nicht das Ergebnis einer „falschen Politik“, sondern einer „falschen Ökonomie“. In der Staatsverschuldung entladen sich lediglich die immanenten kapitalistischen Widersprüche, die durch den Staatskredit mühsam abgemildert werden müssen. Staatsverschuldung ist dabei ein „süßes Gift“, weil bei der Aufnahme von Krediten die entstehende Schuld von niemandem gespürt bzw. wahrgenommen wird. Sie belastet nicht die Einkommen der Privaten. Keinem, außer dem Staat auf dem „Konto Staatsverschuldung“, wird eine Belastung aufgebürdet. Der „Kater“ kommt hier erst später, wenn die Annuitäten (Tilgung und Zinsen) beglichen werden müssen, wenn die Gläubiger ihr Geld zurückverlangen. Hier wird die Rückzahlung dann gerne auf die lange Bank geschoben und die Staatsverschuldung geradezu „pulverisiert“ oder Staatsschulden werden bei Fälligkeit prolongiert und am Ende noch teurer. Werden beispielsweise 150 Mrd. Euro Kredit vom Staat aufgenommen und diese erst über einen Zeitraum von 50 Jahren zurückgezahlt, dann liegt die jährliche Tilgung und Zinszahlung bei einem nominalen Zinssatz von 3 Prozent (real 1 Prozent, bei 2 Prozent antizipierter durchschnittlicher Inflationsrate) eben nur bei einer gleichbleibenden nominalen Annuität von gut 5,8 Mrd. Euro jährlich, wovon im ersten Jahr 4,5 Mrd. Euro an Zinsen und über 1,3 Mrd. Euro an Tilgung anfallen und sich im Laufe der Zeit die Tilgungsbeträge erhöhen und die Zinsen sinken.

Die insgesamt vom Staat in 50 Jahren zurückzuzahlende Summe für den 150-Milliarden-Euro- Kredit liegt dann aber bei gut 291,5 Mrd. Euro und damit die Kosten (Zinszahlungen) des Kredits bei 141,5 Mrd. Euro. Das Vergessen viele zu erwähnen, wenn sie lange Rückzahlungszeiten bei der Staatsverschuldung ins Spiel bringen.

Und bei Staatsverschuldung wird auch nicht nach der entscheidenden Ursache gefragt, nämlich nach der seit gut 45 Jahren in Deutschland vorliegenden Massenarbeitslosigkeit, die Milliardenbeträge an fiskalischen Kosten verursacht, die höher ausfallen als die viel gescholtene Staatsverschuldung. Allein von 2001-2018 (neuere Zahlen liegen noch nicht vor) lagen die Kosten der Arbeitslosigkeit jahresdurchschnittlich bei 66,4 Mrd. Euro und der staatliche Finanzierungssaldo bei -25,3 Mrd. Euro. Hätte demnach Vollbeschäftigung vorgelegen, so hätte es nicht nur keine Staatsverschuldung gegeben, sondern der Staat hätte einen Überschuss von jährlich 41,1 Mrd. Euro erzielt.[6] Arbeitslosigkeit wird aber dennoch von der Politik nicht bekämpft. Die Kapitaleigner akzeptieren das nicht. Vollbeschäftigung macht die Gewerkschaften stark und treibt die Löhne zu Lasten der Profite nach oben. Zur Schließung der Produktions-Produktivitätslücke setzt man lieber auf eine Prekarisierung von Arbeit in Verbindung mit einem Niedriglohnsektor in einer neofeudalen Dienstleistungsgesellschaft. Dagegen könnte der Staat (Politik) eine kollektive Arbeitszeitverkürzung anordnen, und/oder dass alle in der privaten Wirtschaft nicht mehr benötigten und in Folge vom Kapital freigesetzten Arbeitslosen im öffentlichen Sektor beschäftigt werden. Die für Arbeitslosigkeit dann nicht anfallenden Ausgaben und entgangenen Einnahmen stünden hier als Finanzierungsmasse überreichlich zur Verfügung.[7]

Der Text ist Teil 1 der Serie zur Staatsverschuldung, Teil 2 wird sich mit den Vermögenden auseinandersetzen.

[1] Vgl. Bischoff, J., Die Corona-Pandemie und die massive Neuverschuldung, in: Sozialismus.de, Heft 11/2020, S. 57ff., Hickel, R., Die Kosten der Coronakrise oder: Wer begleicht die Rechnung?, in: Blätter für deutsche und internationale Politik, Heft 10/2020, S. 105ff.

[2] Vgl. dazu ausführlich Bontrup, H.-J., Marquardt, R-M., Volkswirtschaftslehre aus orthodoxer und heterodoxer Sicht, Berlin 2021, sowie Arbeitsgruppe Alternative Wirtschaftspolitik, Memorandum 2018: Preis der „schwarzen Null“: Verteilungsdefizite und Versorgungslücken, Köln 2018, S. 193ff, und das Memorandum 2020: Gegen Markt- und Politikversagen – aktiv in eine soziale und ökologische Zukunft, Köln 2020, S. 167ff.

[3] Vgl. Marquardt, R.-M., Wie hängt die „deutsche Exportstrategie“ mit der „Sozialen Marktwirtschaft“ zusammen, in: Marquardt, R.-M., Pulte, P. (Hrsg.), Mythos Soziale Marktwirtschaft, Arbeit, Soziales und Kapital, Festschrift für Heinz-J. Bontrup, Köln 2019, S. 227ff.

[4] Stein, L. von Lehrbuch Finanzwissenschaft, Bd. 2, 4. Aufl., Leipzig 1878, S. 347

[5] Marx, K., Das Kapital, Bd. I (1867) Berlin (Ost) 1974, S. 782

[6] Vgl. Institut für Arbeitsmarkt- und Berufsforschung (IAB), IAB-Kurzberichte und Stastatis 2019, Bruttoinlandsprodukt Deutschland, eigene Berechnungen

[7] Vgl. Bontrup, H.-J., Niggemeyer, L., Melz, J., Arbeitfairteilen. Massenarbeitslosigkeit überwinden!, Hamburg 2007

Guter Journalismus ist nicht umsonst…

Die Inhalte auf oxiblog.de sind grundsätzlich kostenlos. Aber auch wir brauchen finanzielle Ressourcen, um oxiblog.de mit journalistischen Inhalten zu füllen. Unterstützen Sie OXI und machen Sie unabhängigen, linken Wirtschaftsjournalismus möglich.

Zahlungsmethode